Импортозамещение в действии: экспорт мяса бьёт рекорды.

На фоне действующих санкций и продовольственного эмбарго российские аграрии заметно оживились. Не исключением стали и производители мяса. Крупнейшие агрохолдинги не только наращивают объемы производства и экспорта, но и расширяют рынки сбыта.

Мясные рекорды

Производство мяса и мясной продукции — это, пожалуй, одна из немногих отраслей, импортозамещение в которой работает именно так, как и должно работать. В отличие от других производств, которые просто переориентировались на экспорт, чтобы получать выручку в валюте, агропромышленникам действительно удалось увеличить долю отечественного мяса на рынке, потеснив импортную продукцию из стран Латинской Америки и Азии. Сегодня на российском рынке доля отечественной продукции уже превысила 90%, в то время как ещё пять лет назад она не дотягивала и до 60%. Впрочем, на руку отечественному производителю сыграла и девальвация рубля, которая сделала иностранное мясо намного дороже.

Объем мясного производства стабильно рос на протяжении последних лет во многом благодаря многомиллиардным субсидиям и инвестициям в крупные агропромышленные холдинги. Компании создавали новые проекты, расширяли производственные мощности. По итогам 8 месяцев 2016 года производство основных видов скота и птицы на убой в сельскохозяйственных организациях выросло на 7,4% до 6,6 млн тонн (в живом весе). Наилучшую динамику при этом показали свиноводство, объем производства которого вырос на 14,9% до 2,3 млн тонн, и птицеводство (+4,1%0 до 3,7 млн тонн).

Увеличились и темпы переработки — производство мясопродуктов выросло на 4,1% главным образом за счет производства парной, остывшей и охлажденной свинины (+15,6%) и мясных кулинарных изделий (+14,2%)

Несмотря на общий рост инфляции, увеличение производства способствовало снижению цен на внутреннем рынке как оптовых, так и розничных. С одной стороны это благоприятно сказалось на конечном потребителе, однако существенно снизило рентабельность для небольших производств и фермерских хозяйств.

Новые экспортные горизонты

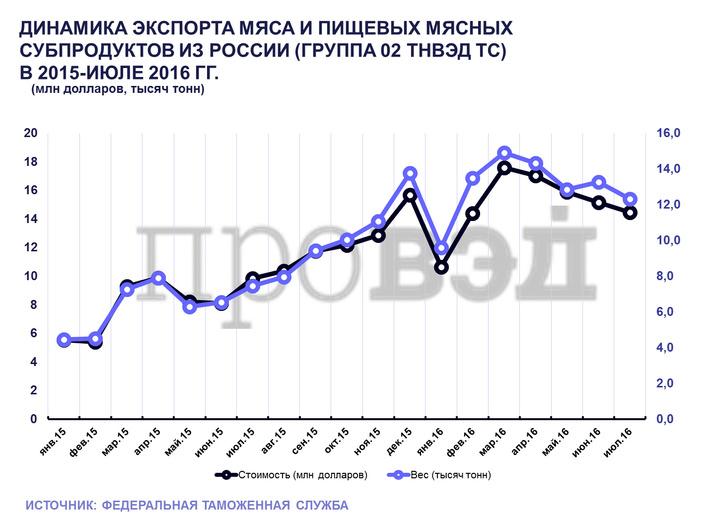

Продажи мяса и мясной продукции за рубеж стали особенно выгодны в условиях девальвации рубля для крупных агропромышленных холдингов. За семь месяцев 2016 года поставки за рубеж выросли на 87% в стоимостном выражении до 105,2 млн долларов и на 104,4% в физическом выражении до рекордных 90,8 тысячи тонн. Наибольший прирост экспорта был характерен для февраля-марта, когда низкий курс рубля стимулировал производителей вывозить свою продукцию за рубеж. С апреля объемы экспорта стали падать, однако по-прежнему заметно превышали уровень прошлого года.

Помимо девальвации, стимулом для производителей стала и господдержка экспортеров — компаниям выдавались льготные кредиты и субсидии.

Товарная структура российского экспорта по-прежнему достаточно однородна. 70% всех поставок приходится на мясо и пищевые субпродукты домашней птицы. В январе-июле 2016 года её экспорт вырос почти в два раза до 63,4 тысячи тонн. На втором месте — продукция товарной позиции 0206 — пищевые субпродукты крупного рогатого скота, свиней, овец, коз и других животных, поставки которой выросли тоже в два раза до 16,91 тысячи тонн. Рекордный рост показали поставки свинины — они увеличились почти в шесть раз до 8,08 тысячи тонн.

Географию российского экспорта мяса трудно назвать широкой — основными покупателями являются страны СНГ и Восточной Азии. Лидером по закупкам в январе-июле 2016 года стала Украина, которая увеличила объем импорта мяса из России в 5,6 раза до 27,09 тысячи тонн за счет роста поставок говядины, свинины и птицы. Позитивную динамику показали и другие страны. Казахстан увеличил закупки на 13% до 21,12 тысячи тонн, Гонконг на 64% до 16,28 тысячи тонн, Вьетнам на 254% до 8,89 тысячи тонн.

Помимо прежних торговых партнеров уже за эти полгода география российского экспорта стала заметно шире. Среди новых покупателей -Германия, Ирландия, Нидерланды, Норвегия, а также многие офшорные страны.

Тем не менее, в целом объемы экспорта мяса остаются весьма скромными по сравнению с тем количеством продукции, которая ежегодно производится в стране. Для отечественного производителя пока ещё сохраняется слишком много препятствий со стороны иностранных государств в виде заградительных пошлин, технических барьеров и различных квот. На протяжении последних лет власти пытаются на межгосударственном уровне договориться о расширении российского экспорта мяса, однако пока за всё это время достигнуто немногое. Заключены соглашения с ОАЭ, Ираком, Саудовской Аравией, Танзанией. К концу года планируется возобновить поставки в Иран и Китай.

Китай сегодня представляется российским экспортерам мяса наиболее перспективным направлением. На протяжении последних десяти лет в стране действовали запреты на ввоз свинины, говядины, птицы и другой продукции из России из-за неблагополучной эпизоотической ситуации. Однако сегодня уже ведется работа по снятию этих барьеров. При этом уровень потребления в Поднебесной растет, а Россия уже зарекомендовала себя на этом рынке как поставщик качественной и недорогой продукции.

На протяжении долгого времени Россия пытается договориться о поставках мяса в страны Европейского союза, однако пока успехи в этом деле невелики. Несколько лет назад из-за выявления случаев ящура Европа запретила ввозить мясо из России. В прошлом году ЕС разрешил ввозить мясо птицы, однако пока объем тарифных квот на него очень мал, а для его экспорта аккредитовано всего лишь семь предприятий.

Определенные трудности для дальнейшего развития мясного экспорта создаёт и то, что значительная часть российских поставок продовольствия ориентирована на страны Азии. При этом российская свинина (впрочем, как и любая другая) не востребована в мусульманских странах, экспорт птицы сталкивается с высокой конкуренцией, а поставки мяса крупного рогатого скота пока незначительны, чтобы говорить о завоевании новых рынков.

Основные экспортеры мяса и мясной продукции

По подсчетам IMEXP ANALYTICS, в России значительно увеличилось число компаний, занимающихся экспортом мяса и мясной продукции. Если за восемь месяцев 2015 года их было только 131, то в 2016 году их уже стало почти двести. При этом помимо крупных компаний на рынки вышло два десятка представителей малого бизнеса и индивидуальных предпринимателей.

За счет роста числа компаний, осуществляющих экспорт, немного сбавили свой позиции лидеры рынка. Если в прошлом году на первую двадцатку компаний по объемам поставок приходилось свыше 77%, то в 2016 году уже 62%.

Наибольший объем экспорта по итогам восьми месяцев показала ставропольская группа агрокомпаний ООО ТК Ресурс-юг, увеличив поставки по сравнению с аналогичным периодом прошлого года на 75% до 8,53 тысячи тонн. В основном компания специализируется на производстве и экспорте курятины.

На втором месте — ЗАО «Свинокомплекс Короча», поставки которой выросли на 13% до 5,44 тысячи тонн. Компания входит в агропромышленный холдинг «Мираторг» и занимается убоем и первичной переработкой мяса. Стоит признать, что холдинг «Мираторг» стал одним из самых быстрорастущих и прогрессивных компаний в отрасли. Его объемы производства увеличиваются на десятки процентов ежегодно, а суммарный объем инвестиций в проекты животноводства и переработку мяса за последние пять лет превысили 140 млрд рублей. При этом заводы, входящие в холдинг, сегодня являются лидерами по объему получения государственных субсидий.

На третьем месте рейтинга ООО ТД «Петелино», которое увеличило экспорт более чем в четыре раза до 4,16 тысячи тонн. Компания входит в состав московской группы «Черкизово» и специализируется на производстве и поставках мяса птицы.

В свою очередь сократили поставки некоторые компании, которые в прошлом году входили в первую пятерку — ООО «Русвнешторг», ЗАО ТД «Приосколье» и ООО «Мегаполис».

Кстати, а вы знали, что на «Сделано у нас» статьи публикуют посетители, такие же как и вы? И никакой премодерации, согласований и разрешений! Любой может добавить новость. А лучшие попадут в наш Телеграм @sdelanounas_ru. Подробнее о том как работает наш сайт здесь👈

Другие публикации по теме

- КЭАЗ разрабатывает и производит электротехнические решения высокого ка...полета человека в космос требовались только самые надежные разработки.

- Завод «Тонар» (входит в Ассоциацию «Росспецмаш»...й площадке представил обновленный шарнирно-сочлененный самосвал Тонар Т-45.

- Сейчас субъекты бизнеса двух стран реализуют 135 совместных проектов на&nbs...стан в 2023 г. увеличился сразу на 40,1% до $1,76 млрд.

Поделись позитивом в своих соцсетях

Комментарии 0