Сколько вешать в тоннах. Экспорт российского мяса продолжает расти

Все больше производителей мясной продукции видят потенциал в экспорте. Диверсификация рисков, возможность продать непопулярные в России части разделки, а также имиджевая составляющая затягивают в глобальную торговлю. Однако по-прежнему есть и ограничивающие вывоз факторы, среди главных — ветеринарные проблемы, высокая себестоимость и особенности во вкусовых предпочтениях.

Общий объем российского экспорта всех видов мясной продукции с учетом стран Таможенного союза в 2018 году вырос на 19% относительно объемов прошлого года и составил 289 тыс. т, оценивает Институт конъюнктуры аграрного рынка (ИКАР). В стоимостном выражении вывоз увеличился почти на треть, по предварительной оценке — примерно до $416 млн.

В прошлом году отгрузка мясной продукции осуществлялась уже в 57 стран мира, сообщает ведущий эксперт ИКАР Анна Кудрякова. При этом с 16 из них в 2017-м еще не было торговых отношений (Либерия, Мальдивы, Мозамбик, Гамбия, Малайзия, Сейшелы, Бангладеш, Черногория и пр.). «Руководство страны, правительство, Минсельхоз, Россельхознадзор и другие ведомства продолжают активную работу как по открытию новых экспортных рынков для российской животноводческой продукции, так и по возобновлению торговли со странами в случаях, когда она была приостановлена вследствие различных причин», — комментирует руководитель исполнительного комитета Национальной мясной ассоциации (НМА) Сергей Юшин. В 2018 году, знает он, иностранными специалистами 17 стран было проведено двадцать две инспекции, при этом было согласовано двадцать семь новых экспортных сертификатов на различную мясную продукцию с восемью странами. В их числе — Марокко, Япония, Сингапур, Кувейт, Сербия, Турция, КНР и Либерия.

Для рынка мяса птицы важным открытием стал Китай. 30 января 2018 года был опубликован список из 23 российских предприятий — производителей мяса птицы, которым КНР дала право поставок продукции на свою территорию. А уже 28 февраля состоялась первая отгрузка объемом 54 т морским транспортом из Санкт-Петербурга. Отправителем стал «Мираторг». Компания видит «прекрасные возможности для расширения бизнеса в Китае», сообщил президент агрохолдинга Виктор Линник. «Это, безусловно, важно для развития торгово-экономических отношений между нашими странами. Мы учитываем потребности клиента и готовы предложить оптимальный ассортимент, привлекательные цены и стабильно высокое качество продукции», — сказал он. Среди аттестованных Китаем предприятий оказались также «Черкизово», «Приосколье», ГАП «Ресурс», «Белгранкорм», «Агрокомплекс» им. Н. И. Ткачева, «Дамате» и др.

Товарооборот России и Китая за 2018 год вырос на 27%, и значительная его часть приходится именно на сельхозпродукцию, уточняет аналитик «Финама» Алексей Коренев. «Китайцы считают ввозимую продукцию лучшей по качеству, чем местная, для них импортное мясо — признак высокого уровня жизни, поэтому они охотно покупают российское, — говорит он. — Главным конкурентом нашего мяса там являются США: американский агросектор очень развит, и если сейчас президенту Дональду Трампу удастся „выбить“ у Китая снижение или даже отмену пошлин на ввоз американской сельхозпродукции, то преимущество явно будет не на нашей стороне».

Китайский рынок весьма консервативен, знает заместитель гендиректора по продажам «Краснобора» (Тульская область) Сергей Кокорев. «Китайцы готовы потреблять только то, к чему привыкли. Если взять бройлера, то из него едят только крылья, лапы, субпродукты в небольшом количестве, то же самое касается и индейки, — говорит он. — А вот получить больших продаж грудки индейки или курицы не получится, в стране вообще практически не потребляют белое мясо, сами его экспортируют, и стоит оно там копейки».

Тем не менее со стороны китайских компаний есть крайне активный интерес к российской птицеводческой продукции, обращает внимание Юшин. «Поэтому потенциально, если мы не будем нарушать китайские ветеринарно-санитарные требования и будем вовремя выполнять контрактные обязательства, то уже в течение первого года экспорт в эту страну может составить до 20-30 тыс. т», — считает он.

Открытие Китая для поставок в конце 2018 года стало значимым событием для всех участников мясного рынка России, говорит главный аналитик «Черкизово» Андрей Дальнов. В перспективе сам холдинг рассчитывает нарастить экспорт в эту страну до 30 тыс. т. С учетом возможного частичного переключения поставок с Гонконга и Вьетнама на Китай «чистый» прирост может составить 10-20 тыс. т, уточняет он. Предполагаемый ассортимент для продаж в КНР — это, прежде всего, куриные лапки и крылья. При открытии вывоза свинины — ноги, уши, хвосты, желудки, грудинка. «Интересно отметить, что Китай будет конкурировать за крылья с растущими российскими ресторанными сетями, — обращает внимание Дальнов. — В результате стоимость крыла по отношению к тушке бройлера будет увеличиваться». Сейчас этот коэффициент в России является одним из самых низких в мире и составляет в среднем примерно 0,85. А, например, в США в сезон он может быть выше 2, знает аналитик.

Для крупнейшего российского производителя индейки «Дамате» (Пензенская область) Китай — целевой рынок для экспорта, с которым холдинг планирует сотрудничество на постоянной основе. «Это логическое развитие нашей экспортной стратегии, направленной на увеличение добавленной стоимости продукции и бизнеса», — отмечает гендиректор «Дамате» Рашид Хайров.

С точки зрения тактики открытие рынка КНР — замечательный шаг, полагает независимый эксперт мясного рынка Мушег Мамиконян. А вот стратегически стоит смотреть на вопрос шире. По его мнению, при развитии отгрузок на внешние рынки упор разумнее делать на продукцию глубокой переработки. «Так экономический потенциал остается внутри страны, при этом во всех смыслах безопасная уже переработанная продукция поступает на рынки, где она востребована, — комментирует он. — Причем неважно, какие особенности кухни есть в других странах. Мы уже, напомню, адаптировались под требования продукции халяль, и вполне способны подстроить свои производства и под другие условия, которые позволят получить клиентов из любой точки земного шара».

Требования и ограничения

Общими факторами роста экспорта мяса в 2018 году стали (помимо открытия новых рынков) расширение ассортимента, систематическое участие российских компаний в международных выставках, более низкий по сравнению с 2017-м курс доллара, а также эффективные государственные меры стимулирования вывоза, перечисляет Юшин. Однако по-прежнему можно выделить ограничивающие экспорт факторы. «Наиболее значимые из них — это ценовая конъюнктура внутри страны (рост цен на мясо птицы и свинину), а также нестабильная эпизоотическая обстановка по ряду болезней: африканской чуме свиней (АЧС), высокопатогенному гриппу птиц и ящуру», — отмечает эксперт.

Говоря о сдерживающих факторах, необходимо отметить различия в ветеринарном законодательстве, сертификации продукции, отладке оборудования и адаптации бизнес-процессов к реалиям той страны, куда осуществляется экспорт, говорит директор по маркетингу ГК «Здоровая ферма» Елена Гуленкина.

Кокорев уверен, что если производство аттестовано по ХАССП и имеет сертификат ИСО 22000, то глобальных сложностей при прохождении аттестации для новых направлений нет, это мировые стандарты, хотя у каждой страны есть и свои особые требования. «Например, мы сейчас проходим аттестацию по готовой продукции на страны Персидского залива и столкнулись с необходимостью делать лабораторные исследования воды на микроцистин-LR, которые у нас в стране нигде не проводятся, — рассказывает он. — К решению данной задачи даже подключился Россельхознадзор и активно помогает нам, так что, я думаю, в ближайшее время вопрос будет снят».

Каждая страна-импортер имеет свои требования и к применению ветеринарных препаратов, их остаточному содержанию в продукции. Но это, по мнению Хайрова, не является препятствием для наращивания объемов экспорта мясной продукции. «Мы как экспортеры просто должны эти предписания выполнять, — говорит он. — Хотя, конечно, это накладывает на нас дополнительные финансовые расходы по проведению лабораторных тестов, так как мы должны исследовать нашу продукцию по нормативам не только России и ЕАЭС, но и тех стран, куда собираемся поставлять свой товар».

По мнению руководителя по Дальневосточному, Сибирскому федеральным округам, экспорту и В2 В департамента продаж «Белгранкорма» Романа Тихонович, основным сдерживающим экспорт фактором является аттестация и переаттестация в системе «Цербер» (предназначена для контроля и учета юридически значимых действий в области ветеринарного надзора) на ту или иную страну, так как этот процесс занимает очень долгое время. Также у каждой страны-импортера есть ряд уникальных требований, отличных от других стран, вторит он остальным.

Российские производители уже могли бы экспортировать больше, если бы была возможность точнее прогнозировать цены на массовую (commodity) продукцию (например, тушки бройлеров), добавляет Дальнов. Имея такую информацию, перед ожидаемым снижением цен можно было бы активизировать заключение экспортных контрактов. Но на данный момент на рынке недостаточно опережающих индикаторов для такого точного прогнозирования. Развитие отраслевой статистики и аналитики — как по российскому, так и по целевым рынкам — является важным условием наращивания вывоза, уверен аналитик.

Для продвижения российской мясной продукции на мировом рынке необходима совместная работа государства и бизнеса, считает Гуленкина. Важную роль в этом процессе играют прямые двусторонние контакты представителей власти, договоренности на межправительственном уровне. Все крупные поставщики сельхозпродукции на мировом рынке действуют подобным образом, знает она.

Птица как основной драйвер

Лидером по объему поставок за рубеж в мясной отрасли является птицеводческий сектор. Экспорт мяса птицы в 2018 году вырос на 29% по сравнению с 2017-м и составил 183,8 тыс. т (с учетом торговли со странами ТС), приводит данные Кудрякова. Основным направлением вывоза остается Вьетнам (32% от общего объема экспорта). Продажи по этому направлению в прошлом году увеличились на треть. Значительный объем внешних отгрузок представлен субпродуктами. Наиболее популярные позиции в азиатских странах — лапы и крыло. А вот тушки бройлера отгружаются преимущественно в Украину, рассказывает эксперт.

Стремительно развивается экспорт мяса птицы в Саудовскую Аравию. «До 2018 года продажи в эту страну отсутствовали, а теперь она занимает десятое место в списке импортеров», — отмечает Кудрякова. Активно нарастили объемы ввоза российского мяса птицы также Бахрейн (в 2,4 раза за прошлый год), Габон (в 13 раз), Бенин (в восемь раз). Были и те, кто сократил закупки — ОАЭ, Сербия и Иордания, добавляет эксперт.

«Здоровая ферма» увеличила объемы экспорта мяса птицы в 2018 году на 30% по сравнению с 2017-м. Основные продажи осуществляются на рынках стран СНГ (Казахстан, Киргизия), ведется также работа по открытию поставок во Вьетнам и КНР.

«Черкизово» экспортировала в прошлом году около 50 тыс. т мяса и субпродуктов (с учетом непрямых поставок), из них 36 тыс. т пришлось на мясо и субпродукты птицы. Помимо Китая перспективным направлением для компании являются страны Ближнего Востока. Причем акцент планируется делать на отгрузки продукции с добавленной стоимостью, уточняет Дальнов. Это могут быть маринованные и термообработанные продукты из мяса птицы для ресторанных сетей. Целевой показатель по доле вывоза в выручке компании составляет 10-15%. «Хотя экспортные продажи как минимум настолько же выгодны (по паритетной цене), как и продажи на внутреннем рынке, Россия останется для „Черкизова“ основным рынком», — подчеркивает аналитик.

Для «Белгранкорма» развитие экспорта — это хорошая возможность заявить о себе в мировом масштабе. Именно вывоз — тот фактор, который определяет конкурентоспособность компании, считает Роман Тихонович. С помощью экспортных рычагов возможно регулирование сложных моментов на внутреннем рынке, верит он. Сам холдинг намерен нарастить экспорт мяса птицы в 2019 году до 10 тыс. т. Новыми внешними направлениями для группы в последнее время стали поставки в рамках сегмента КFC в Азербайджан и Грузию, а также отгрузки на азиатский рынок субпродуктов второй категории. «В перспективе мы намерены усиливать динамику роста экспорта в ЕАЭС, СНГ и азиатские страны, также в планах развитие экспорта в Африку», — делится Тихонович.

В связи со сложной эпизоотической ситуацией, возникшей в России на предприятиях по производству мяса птицы и индейки в частности, объем экспорта «Дамате» в прошлом году был незначителен. Еще в 2016-м компания стала первым из российских производителей индейки, получившим разрешение экспортировать свою продукцию в Объединенные Арабские Эмираты. В 2019 году группа данное право подтвердила, получив два необходимых для этого сертификата: от Министерства изменения климата и окружающей среды ОАЭ (MOCCAE) и Управления стандартизации и метрологии ОАЭ (ESMA). Сертификат ESMA также дает право на реализацию халяльной продукции в странах Персидского залива (Бахрейн, Катар, Кувейт, Оман, Саудовская Аравия и ОАЭ), сообщает Хайров. Кроме того, компания имеет разрешения на поставки индейки в Евросоюз, ЕАЭС, а также в 17 стран мира, среди которых Ангола, Бенин, Вьетнам, Габон, Конго, Египет, Китай и другие.

В 2019 году «Дамате» продолжит отгружать продукцию в ОАЭ, страны Африки и Юго-Восточной Азии и в ближайшее время планирует начать вывоз в Китай. «Сейчас мы ведем работу по аккредитации нашего предприятия как импортера в компетентных органах Сингапура и Саудовской Аравии, — делится Рашид Хайров. — Причем аккредитация компании для экспорта в Саудовскую Аравию позволит отправлять индейку не только в это королевство, но и в Кувейт».

Для другого крупного производителя индейки «Краснобора» (Тульская область) экспорт стал в том числе и возможностью для диверсификации, сокращения рисков. «Периодически у крупных производителей вроде „Дамате“ и „Евродона“ случаются проблемы, и значительные объемы мяса индейки то пропадают с прилавков, то стремительно появляются, волатильность рынка высока, — поясняет заместитель гендиректора по продажам Сергей Кокорев. — В принципе, мясное сырье всегда востребовано на внешних рынках, правда, цена на него намного ниже, чем в России. А вот субпродукты индейки выгоднее продавать на домашнем рынке, где за них дают более $2/кг, в то время как в Европе — $1, чуть выгоднее там можно продать крылья».

Сам «Краснобор» в 2018 году экспортировал 150 т индейки, из них 40 т пришлось на продукцию глубокой переработки, которая поставляется в основном во Вьетнам. Такие объемы вывоза готовых продуктов из индейки — «уникальный опыт», утверждает Кокорев. Ранее другими компаниями предпринимались попытки лишь точечных отгрузок объемом примерно от 200 до 500 кг в ОАЭ, знает он. Замороженную индейку предприятие тоже поставляет преимущественно во Вьетнам. В перспективе «Краснобор» намерен наращивать объемы вывоза. «Мы ведем переговоры с арабскими странами, Индией», — сообщает Кокорев. Недавно на международной выставке Gulfood в Дубае представители компании встречались с потенциальными покупателями, обсуждали условия поставки. Сейчас предприятие завершает и процесс аттестации по стандартам для ОАЭ.

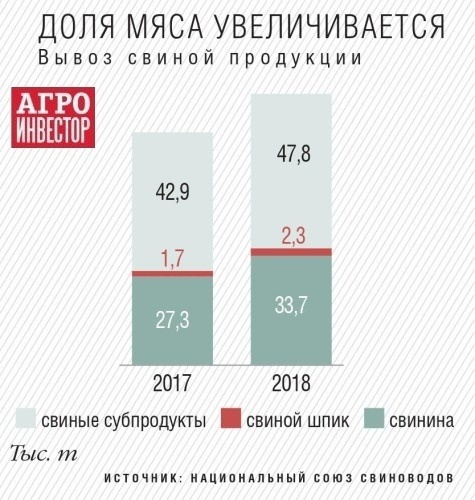

Вывоз свинины динамично прирастает

Последние несколько лет объемы экспорта свинины увеличиваются высокими темпами. В 2018-м вывоз свиной продукции вырос на 18% и достиг 85 тыс. т против 72 тыс. т в 2017 году, рассказывает гендиректор Национального союза свиноводов (НСС) Юрий Ковалев. По данным ИКАР, в прошлом году поставки за рубеж непосредственно свинины выросли на 23% до 33,7 тыс. т (с учетом стран ТС).

Основной объем отгрузок этого вида мяса осуществляется в Украину (56%). Беларусь является вторым по объемам импортером российской свинины с долей в 23%. В 2018-м республика нарастила закупки на 50%. Среди других стран, заметно увеличивших ввоз в прошлом году, — Япония (+13%), Ангола (в 12 раз), Монголия (в 47 раз), Корея (в пять раз). Также наблюдается рост отгрузок в Тайвань, Индию, Гаити и даже в США. Они не очень большие по объему, но интересные по направлению, отмечает эксперт. За последний год появились и такие новые покупатели, как Малайзия, Бангладеш, Кот-д'Ивуар, Габон и Ливан.

Значительный объем экспорта составляют свиные субпродукты, говорит Кудрякова. Их экспорт в 2018-м вырос на 11% до 47 тыс. т. Основной объем субпродуктов отправляется в Гонконг (56%) и Вьетнам (35%). Более чем на треть увеличился их вывоз на Украину, в два раза и более — в Казахстан, Беларусь и Армению. Увеличение отгрузок отмечается также в Конго (в 2,8 раз), Гаити (в 40 раз), Нидерланды (в 1,5 раза). В прошлом году начались отгрузки свиных субпродуктов в Либерию и Габон. Присутствует еще и экспорт шпика, но он совсем незначительный — 1,7 тыс. т, добавляет Ковалев.

Эксперт НСС обращает внимание, что основные страны Юго-Восточной Азии остаются закрытыми для России по всей свиной продукции. «Мы очень надеемся, что вскоре для нас в полной мере будут открыты такие направления, как Китай, Южная Корея и Япония, — говорит он. — Если это случится, то, в ближайшие четыре-пять лет Россия увеличит объемы экспорта свинины до 270 тыс. т».

Пока же существует проблема внутренней регионализации производства, которую в мире еще не признали, сетует Ковалев. Но в ближайшее время дело может сдвинуться с мертвой точки, поскольку если 10 лет назад АЧС присутствовала только в России, то сейчас от этой болезни страдает уже с десяток европейских стран. Вирус также распространился на Китай, Монголию и Вьетнам. «Международная торговля будет вынуждена адаптироваться к этому факту, закрывать всю страну из-за АЧС в одном из регионов просто невыгодно, — считает эксперт. — Стоит отметить, что в Китае большая часть свинины производится именно в мелких фермерских хозяйствах, в которые быстрее всего и попадает АЧС. Сейчас в стране идет активное сокращение поголовья свиноматок, что уже к концу текущего года и в 2020-м приведет к увеличению потребности республики в импортной свинине».

Группа «Черкизово», помимо птицы, экспортирует и свиные субпродукты для стран Дальнего Востока; а также отгружает мясо и колбасные изделия в страны бывшего СССР. «В прошлом году компания получила разрешение на поставки во Вьетнам, и, как оказалось, в этой стране востребованы наши сырокопченые колбасы, изготовленные по традиционным для России рецептурам, — отмечает Дальнов. — Теперь „Черкизово“ осуществляет небольшие, но регулярные поставки колбас в эту страну». Интерес к данной категории аналитик объясняет присутствием во Вьетнаме довольно многочисленной русской диаспоры.

Баранина — лидер по росту поставок

Прорывом прошлого года стало стремительное увеличение объемов экспорта баранины. Отгрузки выросли почти в 27 раз. По информации ИКАР, основной вывоз (99%) осуществлялся в Иран, который в итоге нарастил закупки в 32 раза по сравнению с показателем 2017-го. Кроме этого, баранина экспортировалась в Казахстан, Беларусь и Японию, добавляет Анна Кудрякова. «Это большой успех, особенно с учетом того, что баранина относится к продуктам высокой ценовой категории», — подчеркивает Ковалев.

Власти Ирана открыли рынок для российской баранины еще в марте 2017 года, сообщает гендиректор Национального союза овцеводов Михаил Егоров. В условиях усиления санкционного давления на Иран со стороны ряда стран республика начала закупать баранину не только в России, но и в Казахстане, Монголии. В самом же Иране производство баранины и говядины сокращается, зато растет выпуск мяса верблюда, знает эксперт. Осуществляются продажи из России и живых овец для последующего убоя. Основные покупатели — Абхазия, Армения, Азербайджан, Грузия, Узбекистан и Иордания.

По данным Национального союза овцеводов, вывоз баранины в 2018 году шел из 11 регионов страны. Всего было экспортировано 12,3 тыс. т общей стоимостью $57,3 млн. «Больше всего — 5,1 тыс. т баранины и ягнятины — за рубеж поставила Астраханская область, — акцентирует внимание Егоров. — Связано это в первую очередь с географическим расположением региона — близостью к Ирану, а также давними тесными связями с исламской республикой». Значительные объемы поставили Дагестан, Москва и Ставропольский край. Примечательно, что Иран экспортирует баранину в виде охлажденных туш животных не старше 18 месяцев.

Как правило, продают баранину иранским компаниям мясокомбинаты. Они приобретают животных в российских сельхозорганизациях и фермерских хозяйствах, производят убой в соответствии с требованиями экспортирующей стороны и осуществляют отгрузку к месту назначения. В Дагестане, например, экспортерами баранины выступают «Махачкалинский мясокомбинат», КФХ «Аджеков С. К.», «Кизляр-Урицкий мясокомбинат», «Агрохолдинг Кизлярский Мясокомбинат». У некоторых перерабатывающих предприятий, занимающихся реализацией баранины в Иран, есть планы строить собственные откормочные площадки, известно Егорову.

Единственным сдерживающим фактором для увеличения вывоза баранины эксперт называет превышение спроса над предложением. Последние три года в отрасли отмечалось некоторое снижение поголовья. «Однако, теперь сельхозпроизводители наверняка используют все имеющиеся резервы для увеличения производства баранины, в первую очередь технологические», — уверен Егоров. По его мнению, перспективы торговли с Ираном радужные, ожидается, что рынок будет расти как минимум до 2024 года, если не помешает изменение политической ситуации.

А вот экспорт говядины пока не получил большой популярности, говорит Кудрякова. Но нельзя не отметить двенадцатипроцентное увеличение поставок этого вида мяса в прошлом году, возражает Сергей Юшин. Всего в 2018-м, по данным НМА, за рубеж отправлено 5,9 тыс. т продукции из говядины. Появились и новые направления экспорта, например Япония, ОАЭ, Индия, Турция и др.

Несмотря на активное развитие мясного скотоводства, вопрос дефицита сырья для российских перерабатывающих предприятий по-прежнему остается актуальным. В этих условиях пока сложно говорить о каких-то больших перспективах экспорта говядины, считает директор Национального союза производителей говядины Роман Костюк. Производство этого вида мяса от специализированных пород КРС в России, согласно разным источникам, составляет от 360 до 480 тыс. т в год. «В стране всего-то три крупных производителя — „Мираторг“, „Заречное“ и „Оренбив“, а дефицит бычков мясных пород для откорма и убоя составляет в среднем до 280 тыс. голов в год, — обращает внимание он. — Нам все еще приходится ввозить говядину (и на нее, кстати, приходится самая большая доля от общего импорта мяса) для того, чтобы удовлетворить внутренний спрос, поэтому ни о каком активном вывозе пока речь идти не может».

Кстати, а вы знали, что на «Сделано у нас» статьи публикуют посетители, такие же как и вы? И никакой премодерации, согласований и разрешений! Любой может добавить новость. А лучшие попадут в наш Телеграм @sdelanounas_ru. Подробнее о том как работает наш сайт здесь👈

Другие публикации по теме

- В 2024 г. Россия сохранила лидерство в экспорте пшеницы...ты, в свою очередь, ни разу не смогли превысить эту отметку.

- В 2024 г. Россия установила новый рекорд в экспорте зер...h; 4-е, по гречихе — 1-е, по просо — 3-4-е.

- В 2023 г. Россия впервые стала крупнейшим мировым экспортёро...Экспорт Канады составил 2,54 млн т против 2,17 млн т годом ранее.

Поделись позитивом в своих соцсетях

Комментарии 0